О тенденциях рынка РБК+ беседует с Константином Мурашкиным, начальником отдела продаж ипотечных кредитов Северо-Западного регионального центра (СЗРЦ) Райффайзенбанка.

Как вы оцениваете конкурентную ситуацию на рынке ипотеки?

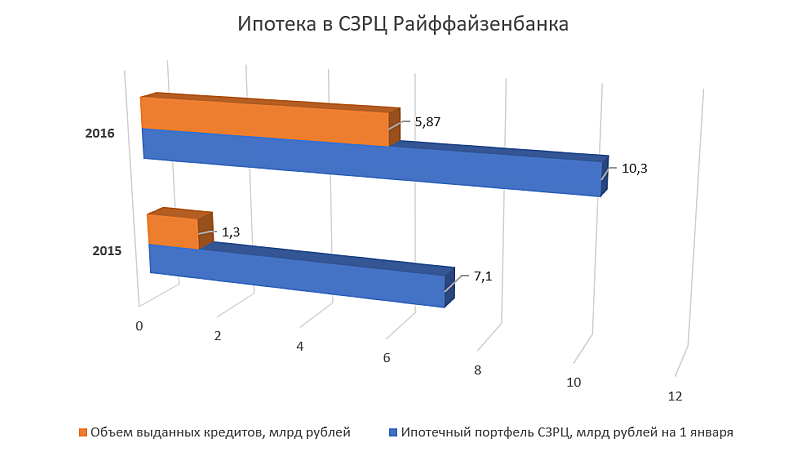

Конкуренция в России сейчас очень острая, как никогда. Объем выданных за весь 2016 год ипотечных кредитов в стране достиг 1,5 трлн рублей - это второй по величине результат после 2014 г. Задолженность россиян по ипотечным кредитам в 2016 году выросла на 13% до 4,5 трлн рублей. При этом Санкт-Петербург продемонстрировал максимальные темпы прироста по стране - выдано около 94 млрд рублей ипотечных кредитов против 67 млрд годом ранее. Прирост составил 39%. Доля рынка Петербурга выросла с 5,8 до 6,4%, главным образом за счет высокой банковской конкуренции и невысокого уровня процентных ставок, хорошей платежной дисциплины населения и объемов ввода жилья. Отмечу, что, по данным Росреестра, по итогам 2016 года в Петербурге зарегистрировано ипотечных сделок с жильем, даже больше, чем в Москве - на 1,5 тысячи. В пересчете на количество населения, проживающих в этих мегаполисах, разрыв становится весьма существенным. Впрочем, в столичном регионе основная доля сделок приходится на Московскую область – это безусловный лидер в стране. Потенциал рынка ипотечного кредитования достаточно высок – на мой взгляд, он будет расти примерно на 10% в год. Поэтому в рамках новой стратегии розничного бизнеса Райффайзенбанка ипотечное кредитование становится ключевым направлением. Полагаю, что к 2020 году ипотека может занять 50% розничного портфеля СЗРЦ против 39% по состоянию на 1 января 2017 года.

За счет чего вы обеспечиваете такие показатели?

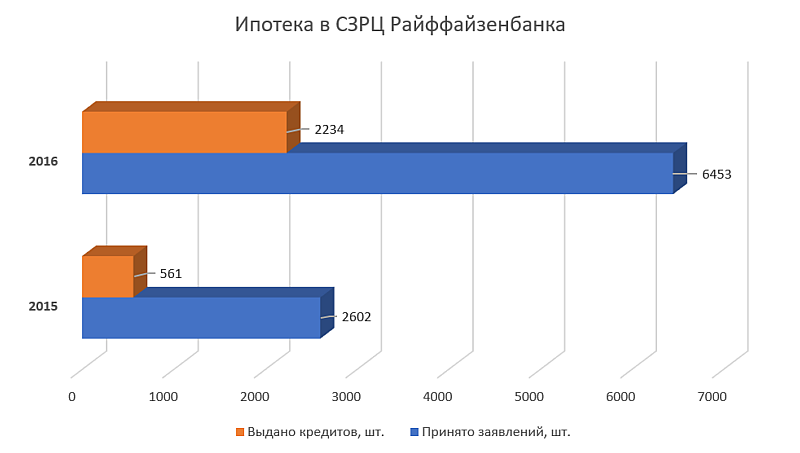

Благодаря привлекательным процентным ставкам, обновлению программы рефинансирования, упрощению процедуры аккредитации новых застройщиков и их объектов, проведению масштабных рекламных кампаний. Мы уже констатируем взрывной рост спроса на ипотеку. За три первых месяца в СЗРЦ принято к рассмотрению более 3 тысяч заявлений на ипотеку, выдано более 1 тысячи кредитов на общую сумму 2,5 млрд рублей. Эти показатели более чем в 2 раза выше аналогичных годом ранее.

Какие ипотечные кредиты наиболее популярны cреди ваших клиентов?

33% выданных в первом квартале 2017 года кредитов оформлены на срок до 10 лет, 34% - на срок от 11 до 15 лет. На долю кредитов в сумме от 1 до 2 млн рублей приходится 38% от общего количества выданных кредитов, на долю кредитов в сумме от 2 до 3 млн рублей - 31%.

Каким образом участники рынка могут конкурировать с госбанками? Способны ли частные банки выдержать ценовую конкуренцию или вынуждены привлекать клиентов за счет неценовых факторов?

Госбанки в любом случае являются коммерческими банками. Они в силу экономических факторов не могут снизить ставки до того уровня, когда конкуренция с ними станет нецелесообразной. Поэтому конкурировать с госбанками можно и нужно. Если разброс ипотечных ставок по рынку в целом составляет до трех процентных пунктов, то у ключевых игроков ипотечного рыка он находится в диапазоне одного процентного пункта. И эта разница играет нам на руку. Часть клиентов выбирают банк исключительно по размеру ставки и выбирают госбанки. Остальные заемщики смотрят шире - качество сервиса, скорость принятия решений, удобство обслуживания кредита.

А каков портрет вашего среднего заемщика?

Я бы условно разделил наших клиентов на две категории: те, кто приходят к нам от партнеров-застройщиков, и те, кто приходит самостоятельно, сделав предварительный анализ рынка. Для первой группы потенциальных клиентов мы еще должны доказать, что мы лучшие – поскольку при одобрении их заявки несколькими банками у таких клиентов есть выбор. Вторая группа заемщиков изначально уже лояльна к нашему банку. Репутация бренда на рынке и рекомендации знакомых помогают нам активно привлекать новых клиентов и без рекламы. Как правило, ипотечный кредит оформляется на мужчину, состоящего в браке – таких заемщиков у нас почти 60%. Они финансово грамотные, решение принимают обдуманно и взвешенно, хорошо просчитывая свои финансовые возможности.

И как вы доказываете ваши преимущества первой группе, которая еще колеблется в выборе банка?

Прежде всего, за счет скорости. Иногда это главный фактор принятия решения заемщиком. Мы одобряем заявку за 1-2 дня. В целом от 50 до 70% заемщиков от партнеров остаются с нами, остальные уходят в другие банки. Такой показатель считаю высоким, поскольку заявка клиента направляется минимум в 2-3 банка. Но и на вторичном рынке скорость принятия решения важный аргумент. Мы одобряем объект кредитования в пределах 1-2 дней. Не менее 80% сделок на вторичном рынке осуществляется через риелтора. Очень часто это разного рода встречные сделки и выстроенные цепочки. Пробуксовка в одном из звеньев может развалить всю цепочку. А это критично как для риелтора, так и для клиента. Поэтому скорость – важнейший фактор.

Как сказалось на рынке и на конкуренции завершение действия программы субсидирования ставок?

По данным АИЖК, в рамках госпрограммы в России в 2016 году выдано более 300 тысяч кредитов на 556 млрд рублей, что составляет 38% от совокупного объема выданных в прошлом году кредитов на приобретение жилья. Госпрограмма и объединение усилий нескольких отраслей позволило общими усилиями преодолеть кризис – предпринятые государством действия были крайне актуальны и своевременны. Благодаря программе девелоперы могли поддержать уровень продаж и накопить «подушку ликвидности». Банки получили стабильный приток качественных клиентов. Вслед за неоднократным понижением ключевой ставки ЦБ РФ ипотечные ставки вернулись на уровень своих исторических минимумов.

Опасаться стагнации ипотечного рынка после окончания работы программы господдержки не стоит. Это уже подтверждается статистикой выдач ипотечных кредитов. Банки и застройщики самостоятельно справляются с ситуацией на фоне снижения ключевой ставки ЦБ РФ, накопленного отложенного спроса и некоторой стабилизации рынка в целом. Практически у каждого застройщика есть ипотечная программа с одним из банков-партнеров, в рамках которой ставка ниже среднерыночной, пусть в некоторых случаях и на ограниченный период.

Когда и при каких условиях активным спросом начнет пользоваться услуга рефинансирования кредитов? Кто будет предъявлять спрос на перекредитование в первую очередь?

Мы предполагали, что госпрограмма рано или поздно будет закрыта. Поэтому заблаговременно обновили условия программы рефинансирования и с 1 декабря 2016 г. предложили клиентам весьма конкурентную ставку - 10,9% годовых. За первый квартал 2017 года по программе принято более 600 заявлений, выдано более 300 кредитов на общую сумму 765 млн рублей. Доля заявлений по программе рефинансирования выросла до 20%, доля выданных кредитов по этой программе превысила 30% по количеству кредитов и приблизилась к отметке 40% по объему выданных кредитов. Средняя сумма рефинансированного кредита составила 2,2 млн рублей.

Насколько рефинансирование ипотечных кредитов экономически оправдано?

Приведу реальный пример. Девушка приобрела квартиру на первичном рынке в ипотеку по ставке 14,95% годовых сроком на 15 лет в декабре 2014 года. Кредит был оформлен на сумму 1,78 млн рублей. Ежемесячный платеж составлял около 25 тысяч рублей. В Райффайзенбанке оформлен кредит по программе рефинансирования на сумму 1,13 млн рублей на срок 22 года. Размер ежемесячного платежа - около 11 тысяч рублей. Переплата в стороннем банке составила бы 2,73 млн рублей, в Райффайзенбанке – 1,84 млн рублей. На разницу 900 тысяч рублей можно приобрести автомобиль премиального бренда – согласитесь, неплохо.

В случае покупки более дорогого объекта недвижимости разница в переплате процентов банку еще более существенна. Приведу еще один реальный кейс: семейная пара приобрела квартиру на вторичном рынке в конце 2015 года. Кредит был оформлен по ставке 14,25% сроком на 25 лет в сумме 4,56 млн рублей. Размер ежемесячного платежа - 56 тысяч рублей. Новый кредит в сумме 4,25 млн рублей оформлен в нашем банке на 15 лет. Размер платежа составил 48 тысяч рублей. Переплата в стороннем банке составила бы 12 млн рублей, в Райффайзенбанке – 4,4 млн рублей. Вот вам и вся математика.

Ваш прогноз по динамике ставок? Когда средняя ставка упадет ниже 10% годовых?

По данным аналитиков Райффайзенбанка, ключевая ставка ЦБ РФ будет постепенно снижаться и к концу 2017 года дойдет до уровня 9%. Это приведет к снижению стоимости фондирования и пересмотру ипотечных ставок, но только у финансово устойчивых банков, у которых все в порядке с ликвидностью и достаточностью капитала, для которых ипотечное кредитование - стратегическое направление развития розницы. Средняя ставка ниже 10% годовых вполне реальна, это только вопрос времени. Все будет зависеть от того, насколько хорошо будет чувствовать себя рубль.